为什么每个Web3项目都逃不过DEX?一部五年发展史告诉你答案

DEX,从未被真正理解

在整个加密金融体系里,DEX 一直是个耐人寻味的角色。

它似乎永远在线——不宕机、不审查、不跑路,但它也长期处于边缘:界面复杂、流动性不足、也故事性缺失,既不是 KOL 话题中心,也不是热点项目争相入驻的首选。DeFi 爆发时,它是 CEX 的“平替”,熊市回归后,它又成了主打“安全、自托管”的“DeFi 时代的旧遗产”—— 仿佛在行业更关注公链、AI、RWA、铭文等新叙事时,DEX 早已失去了存在感。

但当我们把时间拉长、结构摊开,会发现:DEX 一直在悄悄生长,并开始撼动链上金融的底层逻辑。

就如曾经大火的 Uniswap 只是它的一个历史节点,而从历史洪流中衍生出的 Curve、Balancer、Raydium、Velodrome 也只是它的变形体。而当我们看到的所有 AMM、聚合器、L2 DEX 进化演变,背后共同推动的,其实是一个分布式金融底层的自我进化过程。

所以我试图跳脱“产品对比”与“赛道趋势”的角度,重回历史长线,去讲清楚它的结构演变逻辑:

-

DEX 是怎么在链上从工具变成结构演变逻辑的;

-

它如何吸收了不同时代的金融机制与生态目标;

-

又为什么,当我们今天谈到 Launch、项目冷启动、社区自组织时,绕不开的还是 DEX。

这是一部 DEX 的进化史,是一场关于去中心化“功能外溢”的结构观察,更是一整条历史路径的铺展,所以我也尝试回答一个如今越来越难回避的问题:

当我们在谈Web3时,为什么今天,每个项目都逃不过 DEX?

一、五年 DEX 简史:从边缘角色到叙事中枢

1、第一代 DEX:反中心化的表达(EtherDelta 时代)

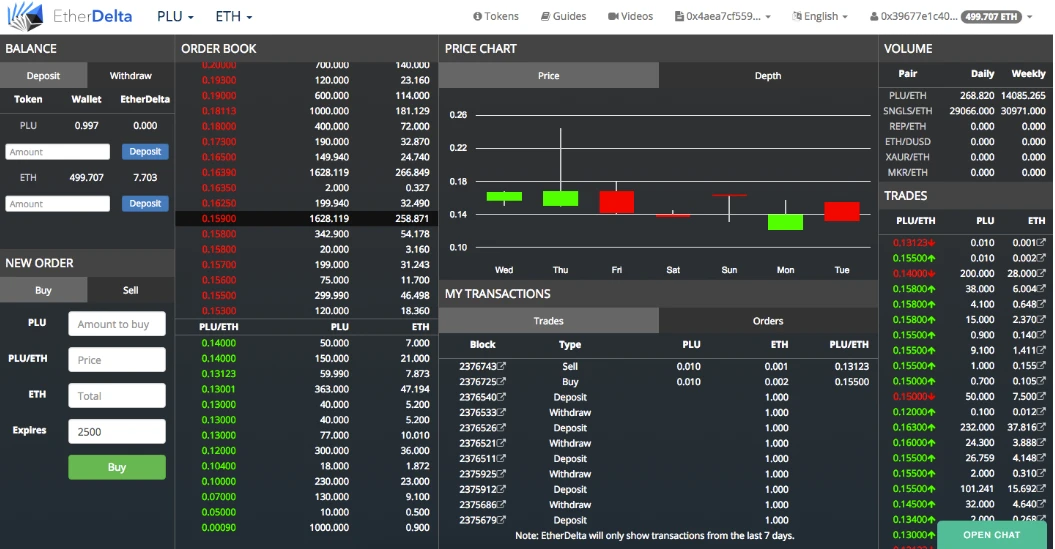

2017 年前后,当中心化交易所如日中天时,有一批加密极客却在链上默默地启动了一个奇怪的实验:EtherDelta。

与同时期币安、OKEx 等 CEX 相比,EtherDelta 几乎可以说是灾难级的交易体验:交易需要手动输入复杂的链上数据,交互延迟极高,用户界面更是堪比上世纪的原始网页,几乎让普通交易者望而却步。

但 EtherDelta 的诞生,从第一天起就不只是为了好用,而是要彻底摆脱“中心化信任”: 交易资产完全由用户自己控制,订单撮合完全在以太坊链上完成,无需中介托管,无需信任第三方。 以太坊创始人 Vitalik Buterin 甚至曾公开表达过对这种模式的期待,认为链上去中心化交易是区块链真正落地应用的方向之一。

虽然 EtherDelta 本身最终因技术和用户体验的困境逐渐淡出视野,但它在区块链历史中留下了一条不可忽视的路径:DEX 从此开始不再只是交易工具,而成为一种反对中心化的实践表达。

它或许不是当时市场的宠儿,但却为日后的 Uniswap、Balancer、Raydium 们埋下了基因种子: 用户资产自持、订单撮合链上、无需托管信任 —— 正是这些特 质,成为日后 DEX 不断进化、衍生、扩展的基础框架。

2、第二代 DEX:技术范式转变(AMM 的出现)

如果说 EtherDelta 代表了去中心化交易的“第一性原则”,那么 Uniswap 的诞生,则是让这个理想第一次具备了可规模化的实现路径。

2018 年,Uniswap 发布 v1,并首次在链上引入自动化做市商(AMM, Automated Market Maker)机制,彻底打破了传统订单簿撮合模式的限制。其底层交易逻辑简单却革命性——x * y = k:公式是 Uniswap 的核心创新,允许流动性池自动定价,无需对手方或挂单。只要你往池子里放入一种资产,便可以按照恒定乘积曲线自动获得另一种资产。无需对手方、无需挂单、无需撮合,交易行为即等于定价行为。

这种模型的突破性在于,它不仅解决了早期 DEX“没人挂单”就无法交易的鸡生蛋蛋问题,更彻底改变了链上交易的流动性来源: 任何人都可以成为流动性提供者(LP),为市场注入资产并赚取手续费。

Uniswap 的成功也激发了其他 AMM 机制的变体创新:

Balancer 引入了多资产+自定义权重池,允许项目自设资产权重与分布;

Curve 针对稳定币高滑点问题,设计了优化曲线,实现更低成本的资产交换;

SushiSwap 则在 Uniswap 的基础上加入了代币激励与治理机制,开启了“流动性挖矿+社区主权”的叙事;

这些变体共同推动了 AMM DEX 进入了“协议产品化”阶段。不同于第一代 DEX 主要是理念驱动、形态粗粝, 第二代 DEX 已经开始表现出清晰的产品逻辑与用户行为闭环:它们不仅能交易,更是资产流通的结构基础、用户参与流动性的入口,甚至是项目生态启动的一环。

可以说,从 Uniswap 开始,DEX 第一次真正变成了能被使用、能生长、能积累用户与资本的“产品”——不再是概念落地的附属物,而开始成为结构构建者本身。

3、第三代 DEX:从工具到枢纽,功能扩张与生态融合

进入 2021 年以后,DEX 的演进开始脱离单一交易场景,进入了功能外溢与生态整合并行的“融合阶段”。在这个阶段,DEX 不再仅仅是一个“换币的地方”,而逐渐长成链上金融体系中的流动性核心、项目冷启动的入口,甚至是生态结构的调度器。

这一时期最具代表性的范式转变之一,便是 Raydium 的出现。

Raydium 诞生于 Solana 链上,是首个尝试将 AMM 机制与链上订单簿深度整合的 DEX。它不仅提供基于恒定乘积的流动性池,还能将交易同步至 Serum 的链上订单簿,形成“自动做市 + 被动挂单”共存的流动性结构。这种模式结合了 AMM 的简洁与订单簿的可见价格层级,在保持链上自主性的同时,大幅增强了资金效率与流动性利用率。

Raydium 的结构意义在于,它不只是“AMM 优化”,而是 DEX 第一次在链上尝试引入“CEX 体验”的分布式重建。 对于 Solana 生态中的新项目来说,Raydium 也不只是交易场所,更是启动场所——从初始流动性到代币分发、挂单深度、项目曝光,它是一级发行与二级交易的联动枢纽。

这一阶段,功能爆发远不止于 Raydium:

-

SushiSwap 在 Uniswap 模型上加入了交易挖矿、治理代币、社区治理与“Onsen”孵化池,形成了治理型 DEX 生态;

-

PancakeSwap 则结合链游、NFT 市场与链上彩票等功能,在 BNB Chain 上完成了 DEX 平台化运营;

-

Velodrome(Optimism) 引入了基于 veToken 模型的“协议间流动性调度”,让 DEX 成为协议之间的协调器而非仅仅服务用户;

-

Jupiter 则在 Solana 生态中通过路径聚合器角色串联多个 DEX 与资产路径,成为真正意义上的“链上跨协议聚合器”。

这一阶段的共同特征是:DEX 不再是协议的终点,而是连接资产、项目、用户与协议的中继网络。

它既要承担用户交易的“终端交互”,又要内嵌项目发行的“初始引流”,同时还需要对接治理、激励、定价、聚合等一整套链上行为系统。

DEX,从此脱离“孤岛协议”的身份,成为 DeFi 世界的枢纽节点(hub primitive)——一种高适配性、高可组合性的链上共识组件。

4、第四代 DEX:多链洪流中的变形生长,是聚合、L2 与跨链试验

如果说前两代 DEX 的演化是技术范式的突变,第三阶段的 Raydium 是功能模块的拼接尝试,那么从 2021 年开始,DEX 进入了一个更难归类的阶段:它不再是某个团队在主导“版本升级”,而是整个链上结构倒逼它做出适应性的变形。

最先感受到这种变化的,是部署在 Layer 2 上的 DEX。

Arbitrum 和 Optimism 主网上线后,以太坊上的交易高 Gas 成本不再是唯一选择,Rollup 结构开始成为新一代 DEX 生长的土壤。GMX 在 Arbitrum 上采用预言机定价+永续合约的模式,以极简路径和无 LP 池的结构,回应了“AMM 不足以解决深度”的问题。 而在 Optimism 上,Velodrome 则借助 veToken 模型,尝试在协议间建立起流动性激励的治理协调机制。这些 DEX 已经不再追求通用性,而是以“生态配套设施”的方式扎根于特定链上。

与此同时,另一类结构补丁也在同步成形:聚合器。

当 DEX 变多,流动性碎片化的问题很快放大,用户在链上“去哪交易”逐渐变成新的决策负担。从 2020 年上线的 1inch 到后来的 Matcha、Jupiter,聚合器承担起一种新角色:它们不是 DEX,却统筹了所有 DEX 的流动性路径。 特别是 Jupiter,在 Solana 链上的快速崛起,正是因为它精准填补了路径深度、资产跳转和交易体验上的空白。

但 DEX 的结构演化并未止步于链内适配。 2021 年之后,ThorChain、Router Protocol 等项目陆续上线,提出了更激进的命题:能否让交易双方根本不在一条链上,也能完成互换? 这类“跨链 DEX”开始尝试通过自建验证层、消息中继或虚拟流动性池等方式,解决链间资产流通问题。虽然协议结构远比单链 DEX 复杂得多,但它们的出现释放出一个信号:DEX 的演化路径,已经脱离某条公链,而走向链间协议协同的时代。

这一阶段的 DEX 很难再用“类型”来归类: 它可能是流动性入口(1inch),也可能是协议协调器(Velodrome),更可能是链间互换机制(ThorChain)。它们不像上一代那样“设计出来”,而更像是“被结构挤出来”的。

到了这一步,DEX 已不仅是一个工具,更是一种环境反应——一个用来承接网络结构变迁、资产跨链跳转、协议间激励博弈的适配性产物。 它不再是“产品更新”,而是“结构演进”的体现。

二、当定价、流动性与叙事交汇:DEX 如何“走进”Launch

回顾前四代 DEX 的发展路径,不难发现一件事:它们之所以持续演化,从未是因为某个功能设计得更巧,而是它们不断在回应链上的真实需求——从撮合、做市,到聚合、跨链,DEX 每一次转型,背后都是一个结构性空缺的自然填补。

到了这一阶段,DEX 已不再是某条链上的一个“功能点”,它更像是链上结构变化后的“默认适配层”。不管是项目想做激励、协议要引流、跨链想聚合,DEX 都在其中扮演了越来越多“调度”与“协调”的角色。

但当它承担的角色越来越多,DEX 也就不可避免地碰上了另一个早已存在、但一直缺位的结构困境:

上 CEX,需要上币、谈资源、拉社区;上线链上,要建池、找流动性、引发现货流通。这些看似分散的问题,最终都汇聚成一个核心难题: 新项目冷启动这件事,谁来给项目提供启动结构?

要知道在早期的加密市场中,Launch 往往是中心化交易所主导的一种资源操作:上币节奏、价格引导、用户分发、宣传节点,全都由平台控制。这种模式虽然高效,但也带来了准入门槛高、透明度不足、中心化权力过重等问题。

而当 DEX 逐步掌握了定价、流动性、用户动员与社群机制,它开始在结构上具备了承接 Launch 所需全部要素的能力——而这一切,并不是因为 DEX 想做 Launch,而是它在功能和生态演化中,顺理成章地生长出了 Launch 的形状。

它也从未“宣布”过要进入一级市场融资场景,但历史进展到某个阶段,DEX 却自然承接了项目冷启动的三大核心结构: 流动性、定价、社区。

这并非一种产品战略,而是一种结构逻辑的外溢结果。

Uniswap 引入 AMM 后,我们第一次看到了无需挂单、无需撮合方的价格发现机制。换句话说,DEX 让“市场共识”变成了“链上函数”,价格形成不再依赖撮合,而是直接由资产池的供需关系决定。 而这套定价结构,恰恰是项目冷启动最难解决的问题之一:当一个代币刚上线、没有流动性、没有二级交易深度时,它最需要的,正是一套自动的、无需许可的价格发现机制。

紧接着,流动性池成为了早期激励的分发通道。项目方将代币与主流资产(如 ETH、USDC)注入池中,用池子的深度来支撑早期价格稳定性,同时通过交易手续费与流动性挖矿等方式引导用户加入流动性提供。用户不是“投资者”,而是“参与者”;项目不是“发币”,而是“释放池子”。

以 Raydium 为例,这种“DEX 即 Launch 平台”的逻辑体现得尤为直接。它在 Solana 上不仅是一个流动性协议,还嵌入了 AcceleRaytor 模块,允许项目通过流动性池 + 初始发售的方式进行链上冷启动。没有复杂的审核流程,没有中介平台控制上币节奏,甚至没有强制的 KYC 门槛。所有人都可以通过 Raydium 提前认购份额、抢先交易,并在一级价格变动中进行博弈。

AMM 不仅做了流动性和定价,还在某种意义上重构了社区动员:DEX 的交易逻辑天然是可组合、可参与、可共建的。这也意味着项目从上线第一天起,就处在一种社区与交易机制交织的环境中,发币变成了一种社交式释放。

于是,DEX 不再是一级市场的“分发通道”或“后链工具”,而是从根结构上承接了 Launch 的全部关键路径。它不靠托管,不靠宣传,不靠权限控制,仅靠机制本身,就把一个项目的早期发行闭环做了出来。

也因此,Launch 并不是 DEX 的“功能模块”,而更像是它天然长出来的一块结构副产品。DEX 作为一种去中心化交易机制,当它被用于项目初期,它自然也就变成了一级市场的落地点。

三、从分发到设计:Launch 机制的链上重写

最早期的 Launch 模式其实非常简单——只要池子一开,代币就算上线了。

Uniswap 上的“自由上线”机制催生了最早一批 IDO(Initial DEX Offering) 项目:项目方将代币直接注入交易对,与 ETH 或 USDC 构成流动性池,用户抢购行为本身就是一级发行。没有排期、没有资格审查、没有中心化控制,唯一的门槛就是链上速度和信息差。

这种机制极大释放了代币发行的自由度,也伴随着疯狂的滑点、抢跑机器人、价格锚定缺失等问题。整个流程更像是一场开放的投机冲刺,而非真正意义上的融资设计。

随着问题暴露,一些项目开始尝试更可控的机制,比如 Balancer LBP(Liquidity Bootstrapping Pool)。

LBP 的核心逻辑是在上线初期人为设定极端的初始价格权重(例如: 90% 代币 / 10% USDC),并随着时间推进逐步调整为正常比例。价格在机制设计下自动下行,意图抑制早期 FOMO 和机器人抢跑。

理论上,它让价格趋于理性,给用户更平等的参与机会。但在实际操作中,LPB 的抗捕捉性依然有限,且价格曲线设计难度较高,对用户教育门槛也不低。 它像是“DEX 时代的可编程路演”,但没有真正解决“谁应该参与”这个问题。

另一类解决方案是 Fair Launch 模式,例如 Camelot 在 Arbitrum 上实践的模型。

Fair Launch 的思路是:不再预设价格,而是以一个公开、可参与的存入窗口期,来集资+定价+分发。你投多少 USDC,最终就能按比例获得多少代币。所有人都能参与,比例分发、无需抢购,听起来更“公平”。

但真正的挑战在于:“公平”对谁?对散户而言,价格锚点缺失、无退出机制,依然存在参与风险;对项目方而言,筹资效率不稳定、市场深度不可控,未必比传统 IDO 更优。 Fair Launch 更多体现的是一种“治理哲学”的表达,而非结构性效率的改进。

同时,在 Jupiter、Velodrome 等更激进的 DEX 中,我们开始看到一些机制与协议内部的治理结构深度绑定:

-

Jupiter 的 LFG 活动引入持仓门槛与交互前置,将“资格”变成一种链上行为证明;

-

Velodrome 通过 veNFT + bribe 机制,让流动性激励权利变成一种协议间投票与协商过程,项目上线不只是发币,而是“进入流动性治理博弈”。

这些机制的共通点是:Launch 不再是“发行-购买”的动作,而是一种结构关系的重构。

项目上线,不只是交易开始的信号,而是进入 DEX 的治理结构、用户体系、流动性分布的分层共识过程。你不是在交易你买的币,而是在交易你即将加入的网络秩序。

但这也带来更复杂的风险:机器人套利、社群预期操纵、黑盒价格设计、流动性诱导攻击等问题层出不穷。机制越精巧,设计者的“上帝视角”越多,用户所能理解和控制的越少。

Launch,不再是一个事件,更像是一个动态系统。它不只告诉你“怎么发币”,它也隐含了项目如何组织治理、分配流动性、引导用户心智的基本方法论。

四、DEX 的未来推测:从流动性设施到共识启动器的迭代进化

如果说早期的 DEX 是为了让链上交易成为可能,那么经历了五年演化之后的今天,DEX 正在慢慢逼近另一个问题:除了交易,它还能启动什么?

Launch 机制的自然生长,已经让 DEX 从一个撮合资产流通的平台,转向了承接项目、引导流动性、重塑初期共识的枢纽。但正因为如此,当越来越多的项目选择在 DEX 上起步,DEX 本身也正在面临新的系统性挑战: 谁应该有权参与 Launch?如何筛选真实用户?如何避免流动性欺诈?

在这种压力下,一种更细粒度的参与机制似乎正在被催生。

链上身份系统,特别是基于 ZK(零知识证明)技术构建的声誉机制,成为可能的答案。 不像传统 KYC 那样需要暴露隐私,ZK 身份允许用户证明自己满足某些条件(比如持仓时长、链上交互历史、某协议参与度)而不泄露具体信息。Launch 不再是简单地“抢”,而是基于链上行为和声誉的筛选过程。

如果这种结构成立,未来的 DEX Launch,可能不再是“放开大门、谁快谁上”,而是演变为一种链上资历证明+结构化参与分配的新模型。 初期冷启动的代币,也许只会发到那些真正符合特定社区标准的人手中。

更远一步推测,DEX 甚至可能发展出某种“链上 YC”型结构。

YC(Y Combinator)在Web2世界承担了筛选、投资、孵化早期项目的角色。而在 DEX 领域,当定价机制、流动性分发、用户筛选、激励引导这些组件逐渐成熟后,DEX 完全有可能成为Web3项目冷启动的一体化平台——既是资金池,也是社群入口,更是流动性市场。

届时,DEX 可能不仅仅是交易平台,也不是单纯的 Launchpad,而是整个链上项目孵化体系的起点:一个链上共识的启动器(consensus launcher)。

当然,这条路并不会简单。

当 DEX 纷纷将 Launch 功能内化为生态标准配置,必然也会带来新的红海竞争:

-

谁能筛选出最优质的项目?

-

谁能形成最紧密的用户社区?

-

谁能提供最有效的流动性引导和后续支持?

Launch,从项目自己的冷启动问题,转变成了 DEX 自己必须回答的生死问题。

到了那个时候,我们也许需要重新提问:

如果每个 DEX 都变成 Launch 平台,那么,Launch 本身会不会失去它曾经代表的那份早期信任?

五、结语:从“自托管”到“共创金融结构”,DEX 回归的是自由

在我们重新审视 DEX 这条路径时,很容易遗忘它最初诞生的样子——不那么实用、不那么热闹、不那么“市场”。 那是一个由极客主导的小实验,只是想证明:资产交换这件事,也可以不托管、不依赖平台、不依靠信任。

而如今,当我们看到的 DEX 能承载项目冷启动、流动性治理、跨链路由、Launch 结构,甚至成为用户认知金融入口时,反而更应该回头看清:这一切并不是某个项目伟大的设计结果,而是整个链上结构自我演化的产物。

DEX 并没有“主动升级”,它只是不断回应周围系统的变化,不断承接结构空缺。它既没有写好计划书,也没有画出明确边界,却在 AMM、聚合器、ZK 身份、治理绑定中,一步步把自己变成了生态的连接器与启动器。

它从未离开交易,但早已不止是为了交易。它从未退出中心,却慢慢退到了结构之中。

DEX 的演化,从来不是一次完成的功能跃迁,而是一场仍在继续的协议重构。

在这个过程中,它真正守住的,其实还是最初那一点东西: 不是 Token,不是 Gas Fee,也不是滑点,而是——用户可以在链上自由地参与、协作、并塑造属于自己的金融秩序。

所以当我们再问:“每个项目为什么都逃不过 DEX?” 或许答案不是“必须”,而是——除此之外,没有更好的起点。

DEX 的未来,也许不在交易本身,而在它让我们重新定义协作的方式。

参考文献

[ 1 ] EtherDelta. A decentralized peer-to-peer cryptocurrency exchange built on Ethereum.

[ 2 ] Vitalik Buterin. On Decentralized Exchanges and the Future of Trustless Finance.

[ 3 ] Uniswap Team. Uniswap V2 Whitepaper, 2020.

[ 4 ] Balancer Labs. Balancer Whitepaper: Automated Portfolio Manager and Trading Platform.

[ 5 ] Curve Finance. Technical Documentation, Curve DAO, 2020.

[ 6 ] SushiSwap. SushiSwap Migration Plan & Governance Model, Sushi Community, 2020.

[ 7 ] Raydium. Raydium Protocol & AcceleRaytor Overview, Solana Ecosystem, 2021.

[ 8 ] Velodrome. ve( 3, 3) Governance and Liquidity Routing on Optimism.

[ 9 ] Jupiter Aggregator. Solana DEX Aggregator: Routing and Token Swap Engine, 2022.

[ 10 ] PancakeSwap. Multifunctional DEX Platform on BNB Chain, 2021.

[ 11 ] GMX. Decentralized Perpetual Exchange on Arbitrum and Avalanche, GMX Docs.

[ 12 ] 1inch Network. 1inch Aggregation Protocol Whitepaper, 2021.

[ 13 ] Matcha (0x Project). User-friendly Trade Aggregator Interface.

[ 14 ] ThorChain. Cross-chain Liquidity Protocol for Native Assets, 2021.

[ 15 ] Router Protocol. Cross-chain Liquidity Routing Infrastructure.

[ 16 ] Balancer Labs. Liquidity Bootstrapping Pool (LBP) Mechanism.

[ 17 ] Camelot DEX. Fair Launch and Ecosystem Design on Arbitrum.

[ 18 ] Jupiter. LFG: Launch & Farming Guide for Solana Projects.

[ 19 ] Velodrome. veNFT Bribe System and Governance Liquidity Wars.

[ 20 ] Sismo. ZK-based Privacy-preserving Identity and Reputation System, 2023.

[ 21 ] Gitcoin. Gitcoin Passport: Composable Web3 Identity Layer, 2023.

[ 22 ] Y Combinator. Startup Incubation Framework for Seed-stage Projects, Referenced for conceptual analogy.

Ethereum Plans 4x Gas Limit Rise to Improve Performance

The post Ethereum Plans 4x Gas Limit Rise to Improve Performance appeared first on Coinpedia Fintech...

Bitcoin Suisse Board Member Urges Swiss Central Bank to Hold Bitcoin

The post Bitcoin Suisse Board Member Urges Swiss Central Bank to Hold Bitcoin appeared first on Coin...

Senator McCormick Invests $1M in Bitcoin ETF Just Before Trump’s Strategic Reserve Plan

The post Senator McCormick Invests $1M in Bitcoin ETF Just Before Trump’s Strategic Reserve Plan app...